De la hiperinflación al 631%: Una receta que deja mal sabor en la economía

El pasado primero de enero, Nicolás Maduro anunció que Venezuela “abandonaba el estado de hiperinflación” y entraba “bien” al 2022, “con crecimiento, ralentización de la inflación, y generación de riquezas”.

Aunque es cierto que Venezuela está cerca de salir de la hiperinflación (falta la cifra de diciembre), la imagen de una economía en crecimiento y generando riquezas está lejos de la realidad.

Utilizar, por un lado, las reservas del Banco Central de Venezuela para alimentar el mercado cambiario; y por el otro, mantener salarios y bonos a niveles ínfimos, además de limitar los créditos bancarios habría logrado que Venezuela salga de la hiperinflación, pero a un costo muy elevado para empresas y trabajadores, para la economía, de acuerdo con tres economistas consultados por ND: Luis Oliveros, José Guerra y Ronald Balza.

Cerca de salir de la hiperinflación

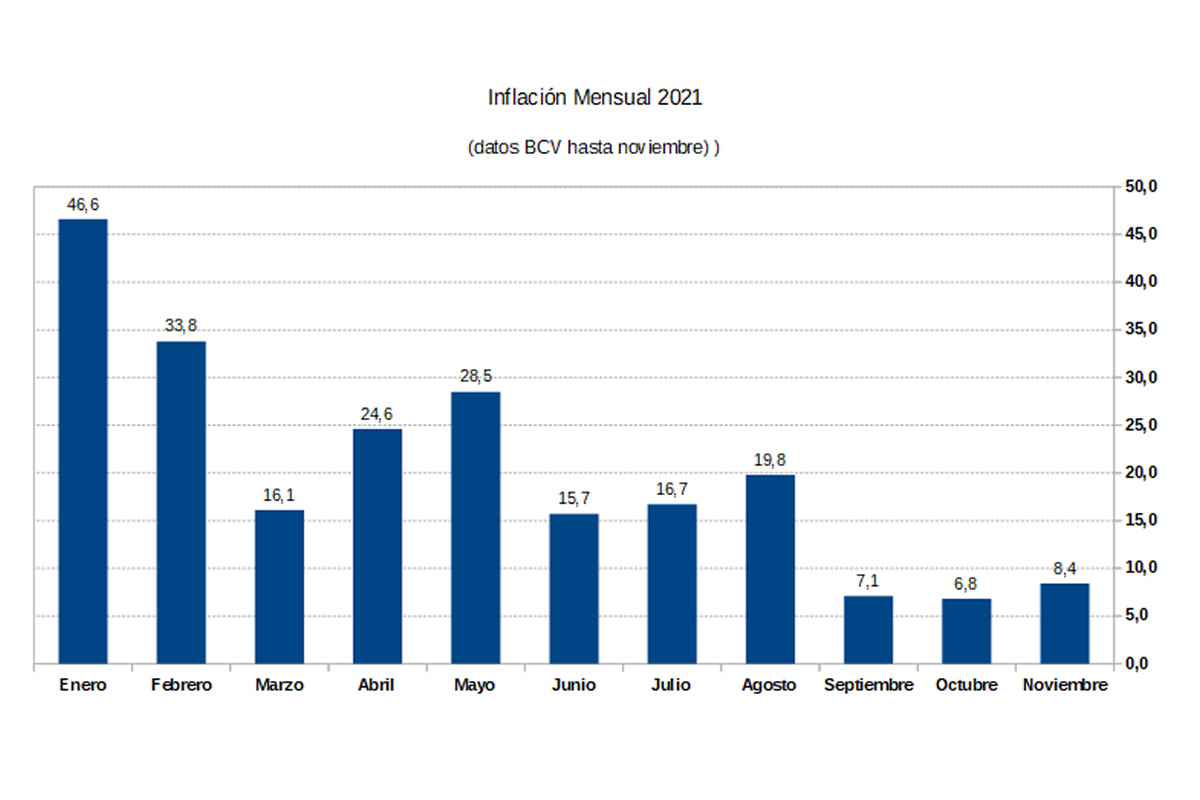

Según cifras del Banco Central, entre los meses de enero y noviembre la inflación mensual ha estado por debajo del 50%. De continuar esta tendencia en diciembre (cuya cifra de inflación el BCV aún no ha publicado), Venezuela habrá salido oficialmente de la hiperinflación.

Pero, ¿son creíbles las cifras de inflación del BCV?

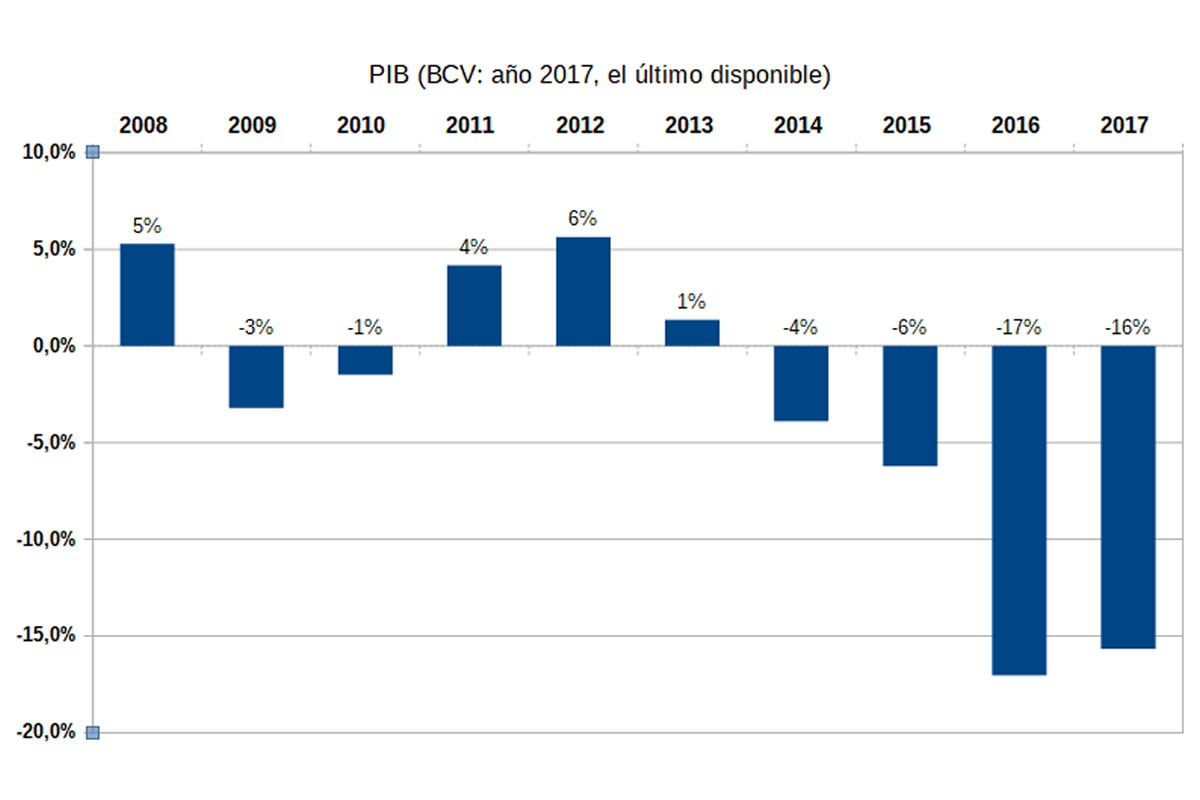

La respuesta corta es sí para Luis Oliveros. Igualmente para José Guerra, economista y diputado de la AN/2015, aunque en su caso con reservas, “sobre todo por el uso político que el Banco Central les da a las cifras”. “Sencillamente publican la inflación cuando está bajando pero no cuando está subiendo, y el Producto Interno Bruto ya tiene tres años que no lo publican”.

Un argumento similar utiliza el Decano de Economía de la Universidad Católica Andrés Bello, Ronald Balza, quien recuerda que las cifras del BCV coinciden con las de empresas como Ecoanalítica y con las del Observatorio Venezolano de Finanzas (OVF), organización creada para suplir cifras que el BCV no publica, entre ellas el Producto Interno Bruto y la Balanza de Pagos.

A continuación los datos del PIB del BCV hasta el año 2017 (los últimos disponibles):

Saldremos de la hiperinflación pero con una de las inflaciones más altas del mundo

Lo deseable, recuerda Balza, es tener una inflación anual de un dígito. Pero en Venezuela, según los mismos datos oficiales del BCV, la inflación de 2021 (sin incluir diciembre), es de tres dígitos–631%–, todavía una de las más altas del mundo.

Y el hecho de que el Banco Central publique cifras de inflación pero no otras, como las del PIB; impide evaluar cabalmente si estamos bien encaminados–como dijo Maduro–o no. “Así que las cifras de inflación aisladas y por sí mismas no bastan para que nosotros podamos decir que salir de la hiperinflación es un logro de una política bien definida y bien conocida, porque no la conocemos”, dice Balza.

La receta de Maduro contra la inflación

La receta antiinflacionaria que ha anunciado públicamente la administración de Maduro tiene cuatro ingredientes y un propósito: una tasa de cambio estable.

Sus ingredientes principales han sido:

1. Dólares de las reservas del Banco Central al gusto.

2. Una pizca de aumento salariales y de bonos.

3. Un octavo de cucharadita de créditos bancarios.

4. Dolarización, también al gusto.

Veamos ahora cada elemento por separado.

1. Reservas del BCV. Las reservas han sido utilizadas, comenta Oliveros, para que “no haya una devaluación muy pronunciada de la moneda, y esto ha disminuido el ritmo de crecimiento de los precios”.

Por su parte, Guerra, quien fue gerente de Investigaciones Económicas del instituto emisor, estima que durante el 2021 el BCV inyectó cerca de 600 millones de dólares en el mercado cambiario.

“Nadie sabe por cuánto tiempo lo pueda hacer porque los 600 millones de dólares están provocando una merma en las reservas del Banco Central. Y lo que sí está claro es que las reservas del Banco Central se encuentran en mínimos históricos, a pesar de que en el año 2021 hubo un aumento de los precios del petróleo y de la exportación petrolera”.

2. Salarios y bonos. Para el diputado AN/2015 por Caracas, “la política fiscal del Gobierno ha sido draconiana, muy restrictiva. Ha sido la de reprimir los ajustes salariales”.

En su opinión la política antiinflacionaria ha generado una recesión que la están pagando los trabajadores. “El costo de bajar la hiperinflación ha recaído principalmente sobre los trabajadores venezolanos”, agregó Guerra, quien presenta como evidencia que la masa salarial pagada por el Estado está “históricamente en niveles muy deprimidos”.

Y a falta de aumentos salariales, el Estado otorga bonos, que no tienen incidencia salarial ni en las prestaciones sociales. Dice también Guerra: “Son unos bonos miserables, porque justamente el Gobierno no quiere que el poder de compra aumente, porque cuando el poder de compra aumenta se incrementa la demanda y eso puede comprometer la meta de inflación”.

3. Encaje legal. Los créditos bancarios han estado limitados por un encaje legal que alcanza el 85%. (El encaje legal obliga a los bancos a mantener en el BCV el 85% del monto de sus depósitos totales). Por lo tanto, un encaje del 85% limita significativamente los créditos bancarios a empresas y personas, lo que contribuye a reducir la liquidez monetaria en la economía.

“La liquidez monetaria ha bajado de una manera importante”, precisa Oliveros al recordar que el “déficit fiscal ha disminuido de manera importante y por lo tanto el gobierno ha disminuido el financiamiento monetario a ese déficit fiscal”.

4. Dolarización. La dolarización de facto de la economía también ha contribuido, según Oliveros, a mantener el tipo de cambio en un nivel estable. “Ha funcionado como un ancla en los precios y ha contribuido a que la inflación esté disminuyendo”.

Una salvedad importante: faltan muchas piezas del rompecabezas para conocer la imagen verdadera

Lo descrito anteriormente sobre la política antiinflacionaria es lo que se ve, lo que ha anunciado el Gobierno. Pero, como nos recuerda Balza, “hay otra cantidad de cosas que no anuncia”, que no se ven.

Por ejemplo, en el mercado cambiario se ve la tasa de cambio pero en ningún momento el monto en dólares transado diariamente. Y tampoco se sabe qué otro uso les dan las personas a los bolívares que poseen que no sea para adquirir divisas.

Es precisamente la interacción de estas variables ocultas con las visibles lo que genera las consecuencias. Un peligro, nos vuelve a advierte el Decano de Economía de la UCAB, es atribuirles más importancia a las variables visibles simplemente porque son las que se ven.

“Lo del encaje legal es una manera de limitar a la banca, pero el emisor primario es el Banco Central. El Banco Central limitó a la banca pero no se limitó a sí mismo hasta que comenzó a hacerlo posiblemente hace ya un año. También, al evaluar la salida de la hiperinflación no es tanto esos anuncios de venta de dólares de las reservas, sino qué fue lo que pasó con el gasto fiscal, con el financiamiento monetario a Pdvsa. Eso es lo que hay que buscar”.

Agrega Balza que los salarios de los trabajadores públicos son “miserables, igual que las pensiones”, y que los proyectos de «inversión en petróleo, en electricidad, en infraestructura se detuvieron». Pero esas son las consecuencias, nos dice.

«Vemos las consecuencias del recorte del gasto de un Gobierno que impide las actividades privadas, pero no sabemos en cuánto se recortó el gasto ni qué otro uso le dio. Si se detuvo la hiperinflación es justamente por los elementos que no han sido declarados”.